Záměrem státu je podnítit obyvatele České republiky k investování, což je klíčové vzhledem k současným problémům důchodového systému. Od roku 2024 je zaveden nový typ finančního nástroje, známý jako dlouhodobý investiční produkt (DIP), který má za cíl usnadnit přípravu na penzi.

Záměrem státu je podnítit obyvatele České republiky k investování, což je klíčové vzhledem k současným problémům důchodového systému. Od roku 2024 je zaveden nový typ finančního nástroje, známý jako dlouhodobý investiční produkt (DIP), který má za cíl usnadnit přípravu na penzi. Na rozdíl od tradičních penzijních spoření, DIP poskytuje větší flexibilitu v investičních rozhodnutích pro budoucí důchod. Podívejte se na to, jak DIP pracuje a jaké příležitosti poskytuje.

Novinkou v přípravě na důchod: dlouhodobý investiční produkt

Jako nová možnost vedle stávajících nástrojů třetího pilíře důchodového zabezpečení, jako jsou doplňkové penzijní spoření (dále jen DPS) a individuální životní pojištění, přichází dlouhodobý investiční produkt (DIP). Tento produkt vám otevírá dveře k širokému spektru investic s potenciálem pro větší výnosy, přičemž nabízí také daňové výhody a možnost získat příspěvek od vašeho zaměstnavatele.

Rozhodnutí, jak a kam investovat prostředky určené pro vaši penzi, je díky DIPu výrazně ve vašich rukou za předpokladu, že splníte všechny potřebné podmínky. Máte možnost zvolit si poskytovatele služeb i investiční strategii, kterou lze kdykoliv upravit dle osobních preferencí. Díky tomu je DIP vhodný pro širokou škálu investorů, od těch, kteří preferují konzervativní přístup, až po ty, kteří se nebojí vyššího rizika a jsou ochotní zkoušet odvážnější investiční strategie. Tento produkt je tedy atraktivní jak pro osoby preferující bezpečnou cestu k důchodovým úsporám, tak pro ty, kteří chtějí aktivně ovlivnit růst svých investic.

Dlouhodobý investiční produkt (DIP) vznikl na základě zákona č. 462/2023 Sb., který byl uveden v platnost 1. ledna 2024 a jenž přináší změny v legislativě pro rozvoj kapitálového trhu a zlepšení podmínek pro finanční zajištění ve stáří. Při tvorbě tohoto zákona se čerpalo z mezinárodních příkladů, jako je Individual Savings Account (ISA) ve Spojeném království a Individual Retirement Account (IRA) ve Spojených státech, které již úspěšně fungují.

Kritéria, benefity a omezení

Přehled toho, co přináší dlouhodobý investiční produkt

Možnosti investice se rozšiřují.

Dlouhodobý investiční produkt rozšiřuje vaše možnosti, jak alokovat finanční prostředky pro důchod. Umožňuje diverzifikovat investice mezi různé finanční a bankovní produkty, včetně akcií, ETF či podílových fondů. Tento přístup poskytuje větší flexibilitu ve srovnání s omezeními klasického penzijního spoření. Podrobný seznam investičních nástrojů vhodných pro DIP naleznete v sekci "Do čeho lze investovat".

Příspěvek od zaměstnavatele.

Vašemu dlouhodobému investičnímu účtu může přispívat i zaměstnavatel, přičemž z jeho příspěvku se neplatí odvody a je pro něj daňově uznatelným výdajem až do výše 50 000 Kč ročně na jednoho zaměstnance. Tento limit zahrnuje všechny tři formy spoření na důchod. Příspěvek pro vás může být atraktivnější než zvýšení hrubé mzdy, jelikož z něj neplatíte daně ani odvody na sociální a zdravotní pojištění. Berte na vědomí, že zaměstnavatelé nesmějí ovlivňovat výběr poskytovatele DIP, jinak jim hrozí sankce.

Jaké jsou potenciální nevýhody?

Jednou z nevýhod je chybějící přímá finanční státní podpora.

Dlouhodobý investiční produkt neposkytuje státní příspěvky, na rozdíl od tradičních penzijních produktů. Přestože se jedná o zjevnou nevýhodu, může být vyvážena příležitostí pro vyšší zhodnocení a větší daňové zvýhodnění při stejné výši příspěvku účastníka.

Jaké jsou podmínky pro DIP?

Pravidlo 120/60.

Toto číslo vyjadřuje, že můžete svou smlouvu o DIP ukončit po 120 měsících od založení a nejdříve ve věku 60 let. Pokud byste tato kritéria porušili, bude od vás vyžadováno zaplatit daně zpětně až za posledních 10 let. Od roku 2024 jsou stejné podmínky aplikovány i na penzijní spoření.

Dlouhodobý investiční produkt je koncipován jako nástroj pro finanční zajištění na stáří, a proto je jeho struktura přizpůsobena dlouhodobé perspektivě. Důvod, proč je tomu takto věnována pozornost, je demografický vývoj – stárnutí populace a klesající počet mladých lidí, což staví státní důchodový systém před výzvy. Je tedy důležité, aby každý z nás hledal alternativní cesty k finanční nezávislosti na státním systému a investoval do své budoucnosti. Stát toto úsilí podporuje skrze daňové úlevy a další benefity, aby předcházel případným selháním důchodového systému.

Jaké jsou možnosti investic v rámci DIP?

Zákon definuje následující spektrum finančních produktů, do kterých můžete vložit své prostředky v rámci dlouhodobého investičního produktu:

a) Hotovost.

b) Burzovní instrumenty, včetně akcií, ETF a dalších cenných papírů.

c) Státní dluhopisy členských zemí EU, jejich centrálních bank, nebo obchodní dluhopisy bank se sídlem v EU.

d) Cenné papíry určené pro kolektivní investování, jako jsou podílové fondy.

e) Deriváty, které nejsou považovány za investiční cenné papíry a jejichž účel je pouze hedging, tedy ochrana hodnoty majetku na investičním účtu, s ohledem na úrokové míry, měnové kurzy nebo měnu.

Není možné skrze DIP investovat do finančních instrumentů jako jsou neregulované firemní dluhopisy, kryptoměny nebo jiné alternativní investice.

Kdo může nabízet DIP?

Dlouhodobý investiční produkt smí nabízet pouze regulované instituce pod dohledem České národní banky (ČNB), jako jsou obchodníci s cennými papíry, investiční společnosti a banky.

V praxi to znamená, že tyto instituce rozšířily své portfolio služeb o variantu investování v souladu s podmínkami DIP, například připravují přehledy vkladů pro daňové účely, sledují dobu spoření nebo zprostředkovávají příjmy příspěvků od zaměstnavatelů. Informace o poskytování DIP musí být hlášeny České národní bance, která vede evidenci a zveřejňuje seznam poskytovatelů na svých webových stránkách.

Poplatky

Standardní poplatky, na které byli lidé zvyklí u penzijních produktů, mohou být zapomenuty. Běžně se účtuje výkonnostní poplatek 15 % z ročního zisku, v rámci penzijního spoření. Avšak u DIP žádný takový poplatek nenajdete. Navíc v případě, že délka Vaší investice je nad 3 roky, tak budete dokonce zbavení povinnosti od zdanění Vašeho zisku (časový test). Tedy tyhle rozdíly jsou enormní.

Pro zajištění daňové úlevy vám každoročně daná investiční společnost připraví sumarizační podklady, které předložíte mzdovému účetnímu.

Daňové úlevy

Jak zaměstnanci, tak samostatně výdělečně činné osoby (OSVČ) mají možnost odečíst si příspěvky na DIP z daňového základu až do výše 48 000 Kč ročně. To znamená, že investicí 4 000 Kč měsíčně můžete na daních ušetřit až 7 200 Kč za rok. Je důležité si uvědomit, že celkový limit 48 000 Kč platí pro všechny tři produkty spoření na důchod - investiční životní pojištění, penzijní spoření a DIP. Na rozdíl od penzijního spoření, u DIP můžete uplatnit celou částku vkladu.

To znamená, že pokud chci maximalizovat přínos toho, co stát nabízí, optimální by bylo dávat 1700 Kč do DPS (přímá finanční státní podpora) a 4000 Kč do DIPu. To však nelze říci paušálně a je potřeba individuálně posoudit každý případ (nejlépe odborníkem).

Nejzásadnější je zvolit si správnou investiční strategii pro přípravu na penzi, bez ohledu na to, zda to bude prostřednictvím doplňkového penzijního spoření (DPS) nebo nového dlouhodobého investičního produktu.

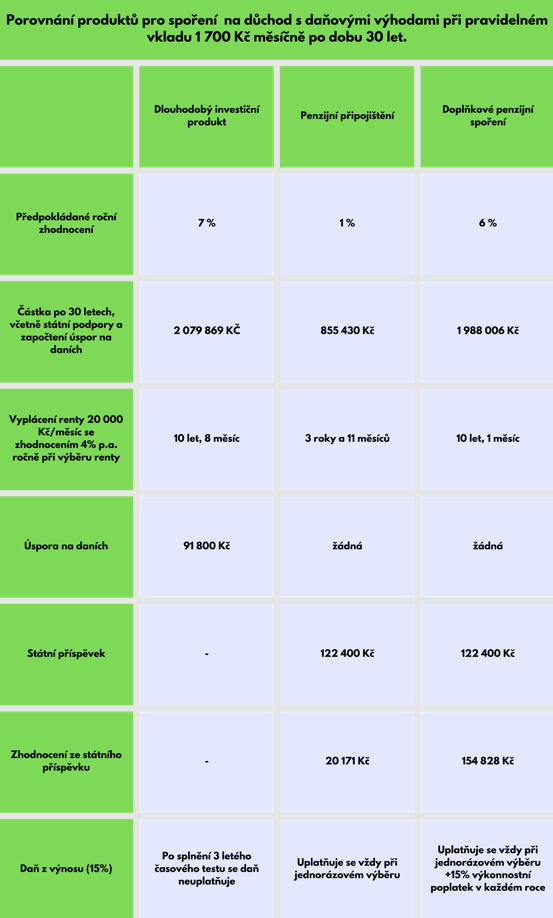

Jak je vidět v tabulce, i když zahrneme státní příspěvky, výnosy z doplňkového penzijního spoření (DPS) nedosahují na výnosy z dlouhodobého investičního produktu (DIP), pokud počítáme s očekávanými výnosy. Pokud navíc vyberete peníze z DPS dříve, než plánujete, (tzv. odbytné) přijdete o státní příspěvky a jejich výnosy. Navíc byste museli zaplatit daň 15 % z dosaženého zisku. U DIP, v případě výběru, by byla daň aplikována maximálně jen na částku, kterou jste vložili během posledních tří let, tedy pouze na výnosy z těchto peněz. Zbytek vašich peněz podléhá takzvanému časovému testu, což znamená, že nebude tato částka zdaněna.